연구를 담다/투자

“달러 자산, 꼭 가져야 하는 걸까?”: 글로벌 경제 흐름에 맞춘 안전한 투자 시작하기

다담출판사

2025. 4. 21. 05:40

728x90

📘 제목: “달러 자산, 꼭 가져야 하는 걸까?”

🧭 부제: 글로벌 경제 흐름에 맞춘 안전한 투자 시작하기

요약 포인트

- 오늘의 개념: 달러 자산은 미국 달러화로 표시되는 투자 상품을 의미합니다.

- 초보자 실수: 환율만 보고 달러 자산을 외면하거나, 반대로 환차익만을 기대하고 몰입

- 전문가 조언: 달러 자산은 분산 투자와 글로벌 리스크 해지(hedge) 관점에서 반드시 고려되어야 합니다.

📊 분석 및 인사이트

- 달러 자산이란?

- 미국 주식, 미국 국채, 달러 예금, 달러 표시 채권 등

- 환차익 외에도 글로벌 경제 대비 수익성과 안정성을 동시에 추구 가능

- 초보자와 숙련자의 접근 차이

- 초보자: 환율이 오르면 사야 한다는 단순 논리로 접근

- 숙련자: 달러 자산을 리스크 관리와 포트폴리오 분산 수단으로 활용

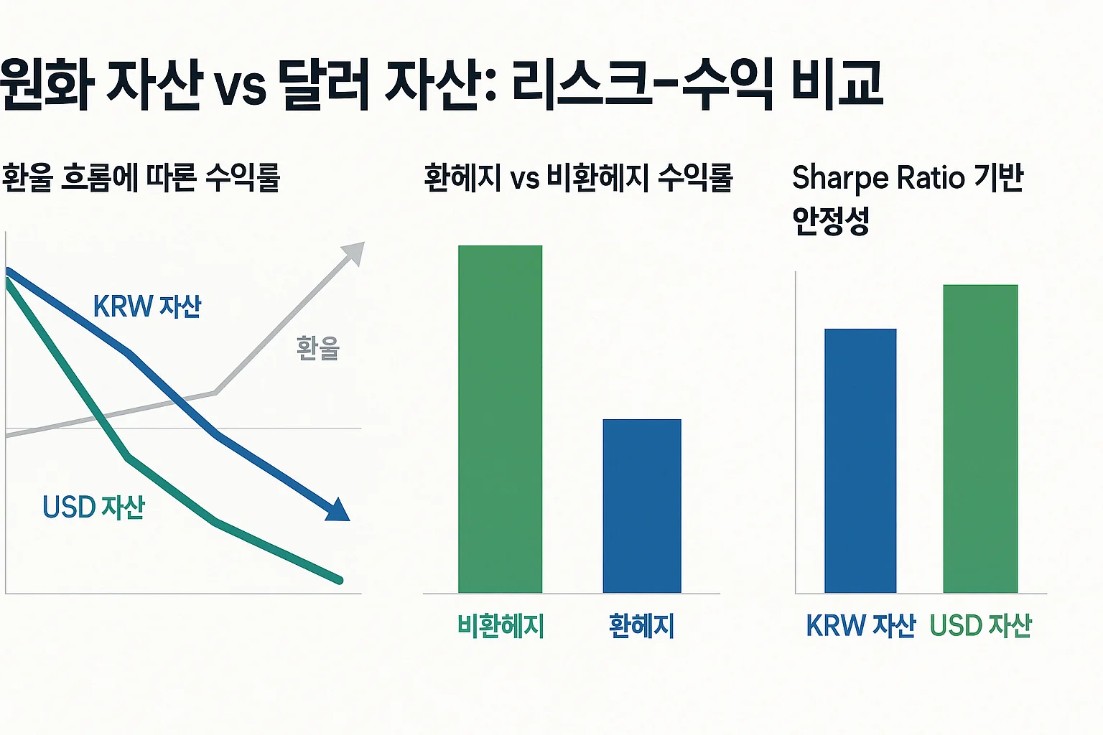

- 지표 기반 비교

- 2020~2023년 미국 국채 ETF(BND, IEF): 평균 Sharpe Ratio 0.65

- 2022년 원화 약세 시기: 원화 기준 수익률 10% 상승 효과

- CAGR 기준: S&P500 ETF 환헤지 vs 비환헤지 수익률 비교 시 비환헤지 상품이 장기적으로 더 유리한 시기 존재

💬 결론 요약

“달러 자산은 수익뿐 아니라 글로벌 리스크를 완화하는 도구입니다.”

- 추천 ETF/자산군:

- SPY / VOO (미국 주식 전체 지수)

- IEF / BND (미국 국채 ETF)

- TIGER 미국나스닥100 (환노출형/환헤지형 비교)

- 실수 줄이는 법:

- 환율만 보고 단기 투자하지 말고, 글로벌 자산 분산의 관점으로 접근

- 환율 흐름과 경제지표를 함께 고려해야 효과적

🧭 실천 팁

- 투자 앱에서 “미국 ETF” 또는 “달러 자산” 키워드 검색

- 최소 10~20% 비중으로 달러 자산을 포트폴리오에 편입

- 환노출형 vs 환헤지형 ETF의 차이 학습 후 선택

728x90